Порой даже самые опытные профи и гуру в трейдинге не защищены от поведенческих заблуждений, по причине которых могут совершаться необдуманные с эмоциональной стороны и не логичные действия. Эмоции в трейдинге являются злейшими врагами, которые могут привести к убыткам даже при наличии прибыльной торговой стратегии.

Даже появилась специальная узкопрофильная наука, которая занимается подобными поведенческими реакциями, основанная на классической психологии трейдинга. Она позволяет копнуть глубже и понять причины, которые порой заставляют человека совершать необдуманные поступки. Поэтому сегодня мы решили разобрать основные и самые распространенные психологические ловушки в бинарных опционах.

Каждый день мы с вами совершаем рыночный анализ на основании тех или иных инструментов. Они могут различаться у разных трейдеров. Одни предпочитают торговать по индикаторам, другие — по свечным паттернам и так далее. Но основная суть от этого не меняется — мы стараемся уловить общие тенденции на рынке и заключить прибыльную сделку.

Но наше представление о рынке формируется на основании подобных фильтров в виде инструментов технического анализа, которые порой могут искажать реальность.

Но иногда подобные искажения могут появиться и по причине психологии человека, а в зависимости от нее и формируется характер, который во многом может влиять на итоговое принятие решения по сделкам.

Неспособность принять потери и построение ложных ожиданий и надежд

Все мы уверены в своих силах и в том, что мы всегда анализируем рынок правильно. Но многие люди не способны принимать потери. Даже когда, казалось бы, беспроигрышная сделка вдруг становится убыточной, то человек старается избежать разочарования.

На примере трейдинга это выглядит следующим образом. Вы заключили сделку на повышение, но позже цена неожиданно начала падать. Вы все равно не закрываете позицию, а продолжаете ее удерживать в надежде на то, что цена все же когда-нибудь развернется в нужном вам направлении.

Это происходит потому, что трейдер не способен принять потери, а также он полностью уверен, что он гуру в трейдинге и может всегда на 100% предсказать динамику рынка. И как раз таки подобная чрезмерная уверенность и становится причиной полного слива депозита и больших потерь.

В таких ситуациях нужно найти в себе силы принять поражение, и не надеяться, что вдруг ситуация изменится в лучшую сторону. Ведь закрыв убыточную позицию, вы начинаете заново проводить рыночный анализ. И быть может, совсем скоро появится еще более лучший сигнал. Но если вы продолжите удерживать старую позицию, то можете и вовсе пропустить новую и более выгодную сделку.

Поверьте, это доказано миллионами трейдеров по всему миру. Подобные эмоциональные привязанности и психологические ловушки в бинарных опционах встречаются достаточно часто. Собственно, как и в повседневной жизни, когда человек слишком сильно привязывается к другому, и не может отпустить его, зная в глубине души, что так будет лучше для них обоих.

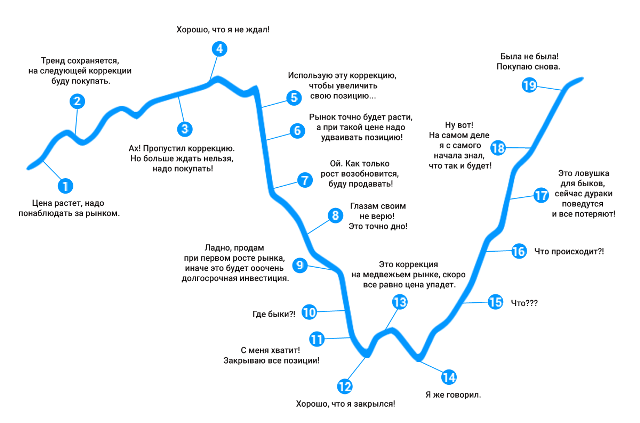

На скриншоте выше приведен пример одной из самых распространенных моделей поведения трейдера. И быть может, каждый узнает в ней себя, так как все мы совершаем ошибки. Но также мы способны и учиться на них.

С точки зрения человеческой психологии, нам, к сожалению, свойственно стремление к избеганию будущего разочарования. Мы как будто стараемся защитить себя от потенциального стресса. По этой причине и трейдер не будет закрывать позиции, а надеяться, что он все-таки был прав. Он попросту не может признать того, что неверно проанализировал рыночную обстановку.

Именно такая психологическая ловушка становится причиной тому, что начинающие трейдеры закрывают слишком рано прибыльные сделки, ну а убыточные слишком поздно.

Иррациональность на примере публикации отчетов от Нон-Фарм

На самом деле технический и фундаментальный анализ подразумевает огромное количество инструментов. Но современные трейдеры используют лишь единицы, ограничивая себя в этом.

Дело в том, что у новичков нет ни желания, ни времени стараться изучить их все. Они думают, что изучать парочку индикаторов, и этого будет достаточно, чтобы заключать прибыльные сделки и понимать основные рыночные тенденции.

Один психолог даже придумал название этому — ограниченная рациональность. Именно по причине ее трейдеры принимают решения исходя из очень ограниченной информации. Причем они сами ограничили себя в этом. В итоге они также морально готовятся не к лучшему результату, а к удовлетворительному.

По этой причине новички так слепо верят аналитикам и их рыночным обзорам. Они начинают использовать только те инструменты, о которых говорят подобные специалисты, не принимая во внимание, что есть и другие, более эффективные.

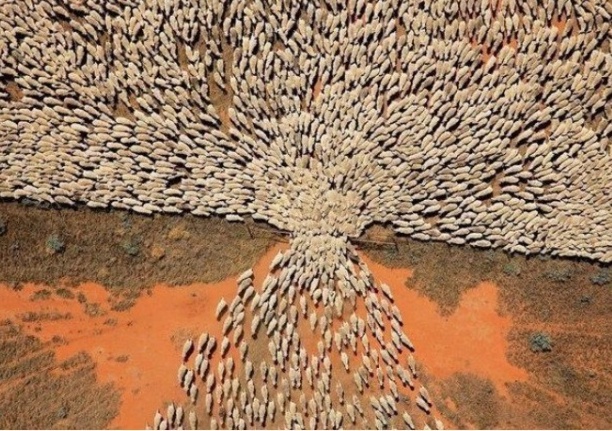

Это и есть мнение толпы, стадное чувство. Такие психологические ловушки в бинарных опционах крайне опасны. Почему? Мы рассмотрим на примере самой популярной новости — публикации отчета по американскому рынку труда от Нон-Фарм.

Каждую первую пятницу нового месяца Non-Farm Payrolls публикует статистику по безработице, уровню заработной платы, количеству новосозданных рабочих мест в несельскохозяйственном секторе и так далее.

СМИ начинают заранее привлекать внимание к такому отчету, создавая шумиху на информационных аналитических порталах.

Вспомните, насколько хаотичен в этот момент рынок. Цена буквально скачет на большое количество пунктов то вверх, то вниз.

А все почему? Дело в том, что новички поддаются этому стадному чувству. Они думают, раз об этом слишком много говорят, значит, это действительно самый важный отчет.

Но ведь подобные публикуются и в других странах. Причем они порой бывают куда важнее, чем от Нон-Фарм. Но трейдеры не принимают их во внимание. Они торгуют только на том, что популярно.

Но опытные фундаменталисты знают, что этот отчет не представляет абсолютно никакой важности отдельно взятый макроэкономический показатель. Он не сможет показать общее состояние экономики страны в более долгосрочной перспективе.

Так как об этом отчете часто трубят в СМИ и во всех социальных сетях, то и начинающие трейдеры начинают копировать поведение аналитиков и тоже активно стараются угадать, каким отчет будет по факту. Отсюда и появляется большое количество открытых сделок, что и приводит к хаотичности движения.

Новички тратят свое драгоценное время и деньги на то, что не представляет важности. Ну да, отчет выдался хуже, доллар попадет под давление. Но быть может, эта тенденция не продлится долго. И в итоге прибыль трейдера окажется не такой огромной, как об этом говорят в СМИ. Что мы получаем — зря потраченное время. А ведь мы с вами могли бы найти другую, более прибыльную тенденцию в том же британском фунте, если бы не верили так слепо аналитическим обзорам.

Привязка и предвзятость

Замечали ли вы, что для вас становится более весомым тот человек, который согласен с вашим мнением. Ну и того, кто высказывает альтернативную точку зрения, вы можете воспринимать в штыки. Такое происходит не со всеми, но в большинстве случаев. Этот психологический эффект также наблюдается и в бинарном трейдинге. Ведь трейдеры и инвесторы — это такие же люди, как и мы с вами.

После того, как вы открыли сделку, вы ведь начинаете искать в интернете только ту информацию, которая лишний раз подтвердит ваш прогноз. Так сказать, чтобы лишний раз потешить свое самолюбие. Вы не станете расстраивать себя и смотреть те обзоры, в которых представлен совершенно иной прогноз. Вам не хочется искать слабые места в своем мнении, так как вам хочется верить, что оно совершенно безошибочное.

На психологическом уровне мы по большей части блокируем ту информацию, которая может опровергнуть наш прогноз. Ну и отбираем только ту, которая лишний раз подтвердит ее. Вместо того чтобы поискать реально истину.

Поиск причинно следственных связей

Разберем еще некоторые психологические ловушки в бинарных опционах, которые часто встречаются у новичков.

Рассмотрим конкретный пример. Допустим, валютная пара EUR/USD растет уже на протяжении пяти дней подряд. Вы начинаете листать прошлую историю котировок и искать какие-либо закономерности. Ранее вы заметили, что после того, как формировалось пять свечей подряд вверх, то шестая оказывалась медвежьей.

В итоге вы начинаете полагать, что и на этот раз на шестой дневной свечи рынок развернется вниз. Как это и было раньше несколько раз.

Но помните, что формирование на графике пяти дневных свечей подряд еще не говорит о том, что шестая будет направлена вниз. Это может произойти, а может, и нет по ряду многих факторов. Не стоит слепо верить подобным закономерностям и считать их нерушимыми правилами.

Несколько успешных отработок такой комбинации в прошлом еще не говорит о том, что так произойдет и в будущем.

Искать подобные причинно-следственные связи — это как играть в азартные игры. Вспомните, в той же рулетке игроки начинают повально ставить на черное, если шарик на протяжении нескольких раз подряд падал на красное. Они начинают искать какие-то закономерности и верят, что в следующий раз он уж точно упадет на черное. Сколько можно ему падать на красное. Но вот вероятность этого всегда равна 50 на 50.

Чувство беспокойства

Это классическая человеческая эмоция, которая на фоне прошлых воспоминаний побуждает мозг придумывать разнообразные сценарии развития событий. Она может напрямую повлиять на наши будущие решения. Это чувство также является постоянным спутником у трейдеров и инвесторов.

В итоге мы переживаем вдвойне сильнее чувства горести от убыточной сделки, чем радость от выигрыша.

Что касается трейдеров Форекса, то им особенно знаком страх, из-за которого он фиксировал заведомо успешные сделки быстро. Пусть даже и с небольшой прибылью. Им руководствовал страх, что цена может развернуться не туда. Ну а так он получит хоть какой-то заработок.

Перекладывание ответственности

Человеку свойственно приписывать к своим заслугам чужие, если они действительно получились успешными. Но также мы с вами любит перекладывать чрезмерно серьезную ответственность на других. Согласитесь, ведь гораздо лучше обвинить другого человека в своих неудачах. Ведь слишком сложно принять, что вы были не правы. Ну а легче просто обвинить другого человека в своих потерях и проигрышах.

По этой причине и процветает доверительное управление и ПАММ-счета. Вы попросту передаете все свои деньги в пользование другому человеку. Ну а он уже торгует на них, и по истечении определенного срока возвращает вам ваши инвестиции + процент от прибыли.

Сколько новичков уже обожглось на этом. А потом они плачутся на форумах, когда Управляющий проигрывает все деньги инвесторов. Еще они любят говорить, что их обманули и так далее.

Виноваты в первую очередь вы сами. Научитесь принимать ответственность на себя за подобные решения. Нет никакой гарантии, что тот трейдер сможет торговать в прибыль. Среди них также много и мошенников.

Научитесь принимать ответственность на себя за все свои заключенные проигрышные сделки. Виноват не рынок, не брокер, не какое-то там стечение обстоятельств. Виноваты только вы, ведь вы сами приняли решение открыть сделку, никто вас не принуждал!

Чрезмерная уверенность

Сверх уверенные в себе люди будут заключать сделки не по правилам мани-менеджмента. Они могут пренебрегать риск менеджментом и другими способами грамотно распоряжаться своим капиталом. Они попросту начинают мнить себя богом и гуру рыночного анализа. А значит, могут инвестировать в сделку по 50%, а порой даже и по 100% от суммы инвестиции. Ведь, по их мнению, она точно закроется в плюсе. По-другому и быть не может. Ведь это его анализ, и он на 100% прибыльный.

Этим страдают практически все новички, которые закрыли 2-3 прибыльных сделок подряд. И именно эта черта характера приводит к расточительству, азарту, и быстрому сливу депозита.

Такому трейдеру кажется, что именно его стратегия лучше, чем у других. Именно его навыки и опыт позволяют делать более точные прогнозы, чем у миллионов других спекулянтов.

Стадный инстинкт

Знаете, почему Уоррен Баффетт добился столь огромных успехов? Он мог противостоять стадному инстинкту и не шел вместе с толпой. Его знаменитая фраза: «Будь алчным, когда другие осторожны, и осторожным, когда другие алчны».

Дело в том, что трейдеры и инвесторы будут гораздо спокойнее, если поступают, как и большинство. Они начинают верить, что раз большая часть трейдеров торгует на повышение, значит, так и будет. Ведь это большинство не может ошибаться.

Но по факту оказывается, что это большинство — это точно такие же сомневающиеся люди, как и вы, которые поддались эффекту толпы.

Заключение

Надеемся, что перечисленные нами психологические ловушки помогут вам не стать жертвой собственных ложных убеждений, которые часто становятся причиной слива депозита. Составьте торговый план и действуйте только в рамках него. Это будет самым лучшим лекарством и не даст вашим эмоциям взять верх!

Автор: Анна Сергеева

[uptolike]