У бинарного трейдинга масса преимуществ. И с каждым годом растет популярность такого заработка в интернете. Ведь у него нет никаких ограничений в потенциальной прибыли, все зависит только от вас самих и от ваших стремлений.

С развитием интернет технологий появилась возможность торговать удаленно. Электронная торговля открыла двери в мир финансовых рынков для многих людей. Она сделала трейдинг доступным, теперь каждый желающий может начать постигать технический и фундаментальный анализ, составлять собственную торговую стратегию благодаря грамотной подборке инструментов трейдера.

Спекулянты используют трейдинг для разных целей. Одни зарабатывают непосредственно на разнице цен и заключают сделки на повышение или понижение котировок. Другие применяют БО для хэджирования, третьи применяют в качестве дополнительного торгового инструмента с Форексом во время узкого флета, когда нет возможности заработать на трендовых тенденциях.

Тем не менее, всех трейдеров, вне зависимости от выбранного инструмента для заработка, объединяет одно — желание заработать и сделать верный прогноз будущей динамики цены. Именно от этого и зависит потенциальная прибыль. Итоговый заработок всегда получается благодаря грамотному соотношению рисков и прибыли.

В любом случае, современный трейдер обладает куда большими знаниями. Он гораздо более подготовлен и вооружен, чем еще несколько десятилетий назад, когда весь процесс еще не был так автоматизирован. Ведь тогда еще не было технических индикаторов, которые автоматически на основании формулы высчитывали тенденции цены на основании прошлой динамики.

История создания котировок

Еще несколько десятилетий назад котировки публиковались в финансовых газетах. Там этому были посвящены целые страницы, где печатались множество непонятных для простых читателей цифр.

Такие мировые и глобальные издания, как Wall Street Journal, и по сей день публикуют подобную информацию по самым распространенным торговым активам. Раньше здесь публиковались только данные Р и С, которые обозначали тип опциона, цены открытия и закрытия по прошлому контракту, а также объем торгов. Для тех времен подобной информации было вполне достаточно этих данных.

Современный же трейдер в эпоху доступной информации гораздо более осведомлен, чем в прошлом. Он располагает куда большими познаниями в биржевой торговле. Сейчас он без проблем может определить волатильность на рынке, спред, маржу и так далее.

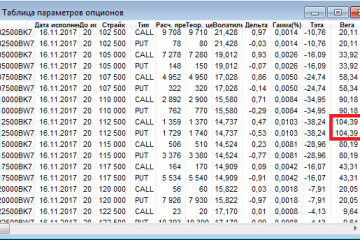

Сейчас многие пользуются интернетом для поисков онлайн источников котировок. И они обновляются каждую секунду в режиме онлайн. На каждом подобном сайте имеется своя таблица опционов, в которую включаются самые главные параметры.

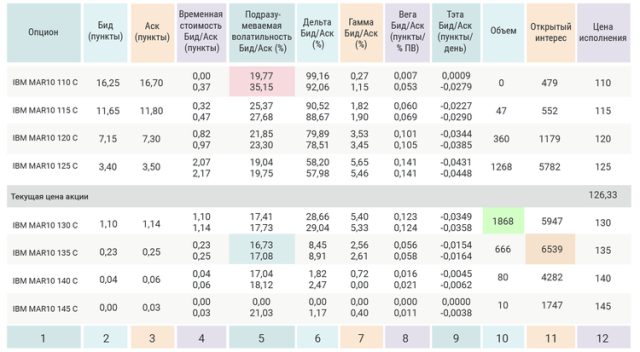

Давайте подробнее разберем одну из таких таблиц и пробежимся по каждому из пунктов.

Как читается таблица опционов

Выше представлен пример контрактов на покупку по акциям компании IBM.

- Опцион.

В самой первой колонке публикуется само название торгового актива, календарный месяц и год, когда истекает сам контракт. Цифры 110, 115 или 140 обозначают цену исполнения контракта. Ну а буквы С или Р — это соответственно типы опционов Call и Put/

- Бид.

Это стоимость, которую покупатель готов заплатить за контракт.

- Аск.

Цена продажи опциона. Заработок у маркет мейкеров идет от разницы между ценами Бид и Аск. Они покупают по Bid, а продают по стоимости Ask. Поэтому при выборе сделки важно оценивать именно разницу между этими двумя значениями. Если торговый актив популярен и обладает повышенной волатильностью, то и разница между ценами Бид и Аск будет не такой большой. Такая разница называется спред. Причем чем он больше, тем невыгоднее трейдеру заключать сделки по таким опционам, особенно в краткосрочных периодах.

Допустим, вы решили купить опцион по цене 3,40 и тут же продать по 3,50, то уже потери составят 2,85%. Поэтому крайне важно дождаться, чтобы цена отработала хотя бы те пункты, и пошла в нужном нам направлении.

- Временная стоимость.

Этот показатель рассчитывается на основе двух цен Bid и Ask.

- Волатильность.

Здесь в процентах отражается потенциальная активность, которая зависит от текущей стоимости актива, от срока экспирации, ценами Бид и Аск и так далее. Конечная премия зависит по большей части именно от подразумеваемой волатильности. Если получить данные по истории этого показателя, то можно вычислить уровень конечной премии по торговому активу. Если премия на высоком уровне, то это будет благоприятно для осуществления продажи, а при низкой премии будет выгодно покупать его.

- Дельта, Гамма, Вега, Тета.

Коэффициенты ценообразования опционов.

- Объем.

Если по тому или иному торговому активу высокие объемы торгов, то значит и спред (то есть разница между ценами Бид и Аск) будет гораздо меньше, чем при уменьшенных торгах. Именно показатель объема торгов говорит о том, что на рынке много покупателей и продавцов по конкретному торговому активу. А это значит, что и конкуренция высока, что напрямую сказывается и на конечной цене продукта.

- Открытый интерес.

В данной колонке указывается количество открытых сделок по данному контракту, которые еще не закрылись и активны.

- Ну и в последней колонке видна цена исполнения. Именно по этой цене обязаны купить конкретный опцион в случае его исполнения.

Заключение

Теперь вы знаете, что представляет собой таблица опционов и как она читается. Для тех, кто работает в классическом бинарном трейдинге, такая информация может и не пригодиться. Это больше подойдет уже для биржевой торговли и для тех спекулянтов, которые работают на настоящих опционных биржах, таких как Nadex. Нам же с вами будут полезны другие, более простые инструменты трейдера. Но знание подобной информации лишним не будет для общего развития. Вдруг в будущем вы захотите перейти с внебиржевого трейдинга на биржевой.

Автор: Анна Сергеева

[uptolike]